(温馨提示:文末有下载方式)

一、京沪高铁:预期 2019 上市,收入来源客运+委托运输

1.1 建国以来一次投资规模最大项目,预期 2019 年上市

京沪高铁总投资额达 2209.4 亿元。京沪高铁于 2008 年 4 月 18 日正式开工,2011 年 6月 30 日全线正式通车。全长 1318 公里,设计时速 350km,运行时速 350km,运输能力年单向输送旅客 8000 余万人。2016 年 7 月,中国《中长期铁路网规划(2016-2030年)》中又提出京沪高速铁路东线工程计划,规划建设“北京—天津—东营—潍坊—临沂—淮安—扬州—上海”的第二条京沪高铁。

京沪高铁预计 2019 年完成辅导上市。中国证监会北京监管局网站于 2 月 27 日发布京沪高速铁路股份有限公司上市辅导备案表。中国铁路总公司控股企业京沪高速铁路股份有限公司正式启动 A 股上市工作,已于 2018 年 10 月签署辅导上市协议,有望于 2019年内完成辅导验收。

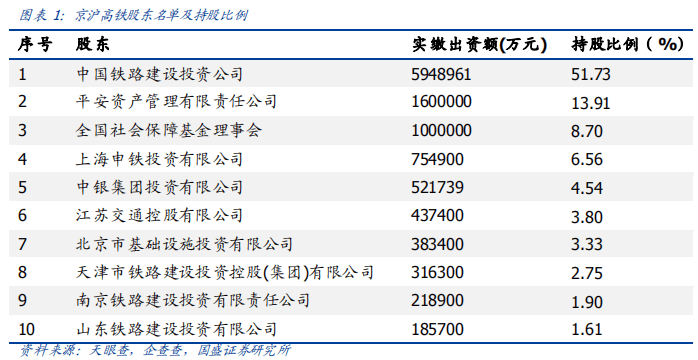

资产超 1800 亿,目前第一大股东为中国铁路建设投资公司。京沪高速铁路股份有限公司于 2007 年在北京市成立,注册资本 1150 亿元,2016 年注册资本变更为 1306 亿元。由于上市对注册资本质量及和净资产比例有要求,2019 年注册资本变更为 400 亿元,减资超 906 亿元。

截至 2015 年 12 月,京沪高铁公司资产总额 1815.39 亿元,负债总额 503.67 亿元,所有者权益 1311.72 亿元,资产负债率 27.74%。公司 2018 年末第一大股东为中国铁路建设投资公司,持股 51.73%。其余股东包括平安资产管理有限责任公司、全国社会保障基金理事会、上海申铁投资有限公司、中银集团投资有限公司等。京沪高铁的实际控制人为中国铁路总公司。

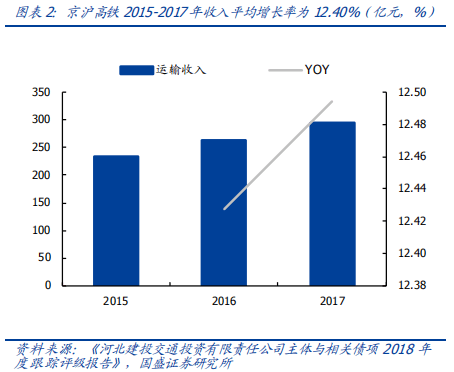

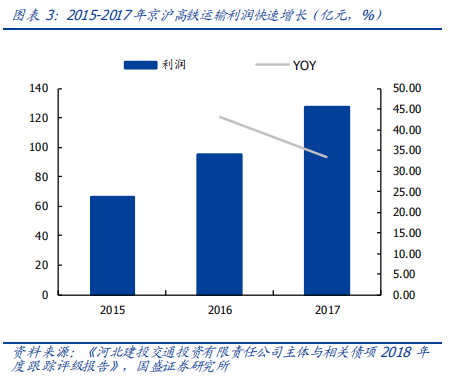

收入及利润快速增长,年均增长率达 12.46%和 38.18%。据京沪高铁股东披露,2015-2017 年京沪高铁运输收入分别为 234 亿元,263.08 亿元及 295.95 亿元,复合增长率达 12.46%。2015 年京沪高铁开始扭亏为盈,当年总利润为 66.6 亿元。2017 年京沪高铁利润为 127.16 亿元,复合增长率达 38.18%。

1.2 营运模式:资产运营与铁路调度分离

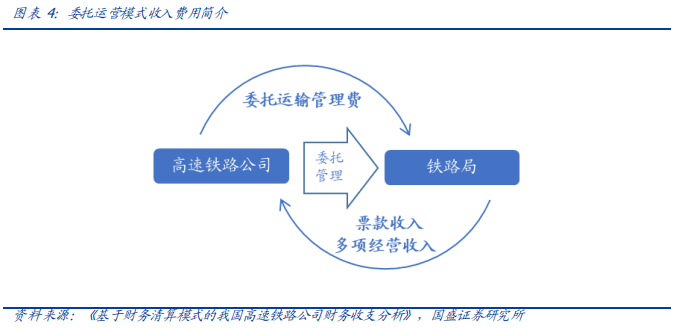

京沪高铁通过委托运营模式进行资产运作,即将高速铁路的运输资产经营与运输生产经营相分离。高速铁路公司拥有铁路运输资产,负责运输资产的专业化经营,包括资产经营、资产监管等。将运输资产经营委托给国家铁路运营单位,通过签订委托运营协议的方式,由铁路局负责运行调度、行车组织及客运组织等。该模式下,客票收入归高速铁路公司所有,高速铁路公司按照协议向铁路局缴纳委托运营管理费用。京沪高铁的委托管理局为上海局、北京局、济南局。京沪高铁向铁路局缴纳委托运营管理费用,并获取客票收入。

1.3 客票收入为主,线路使用费为重要收入来源

京沪高铁主要收入来源为客运业务及线路使用费收入。2015 年京沪高铁客运业务收入124 亿元,线路使用费收入 110 亿元,总收入 234 亿元。广深铁路与京沪高铁都是以客运业务为主的铁路运输公司,均使用委托管理模式,在收入及成本构成上有较大的可比性。

广深铁路主营业务分为客运业务、货运业务、路网清算及其它业务三大板块。2018 年营业收入中,客运业务占比 40.89%,路网清算服务其他运输 44.71%,为最大收入来源。

客运收入即公司运营的客运列车的票价收入。以广深铁路为例,其客运收入包括广深城际列车、长途车以及广州至香港的直通车客运收入。部分线路由公司与中铁总所属的其他铁路公司进行联合运输,通过中铁总的清算系统进行收入记录。客运收入与公司运营铁路路线数量与客流量有关。

路网清算服务收入为其他铁路单位使用高速铁线路及接触网支付的使用费。广深铁路的路网清算收入包括由中铁总所属的其他铁路公司使用了本集团的列车牵引服务、铁路线路或电力供应等产生的收入,及提供铁路运营服务和其他服务的收入。

京沪高铁主营业务收入包括动车组运营及收取跨线使用费。京沪高铁客运收入来源于北京-上海高铁的动车组运营。线路使用费来源于其他铁路公司运营的跨线列车向京沪高铁公司缴纳的线路使用费用。

1.4 重资产运营,固定成本占大比例

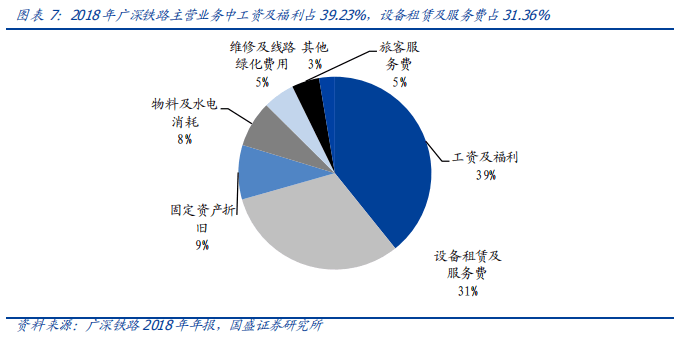

广深铁路主营业务成本包括工资及福利、设备租赁及服务费、固定资产折旧、物料及水电消耗、维修及线路绿化费用、旅客服务费及其他。工资及福利成本和设备租赁及服务费占主营业务成本的比例最大。两部分成本在主营业务中合计占比达 70%以上。

京沪高铁的成本变动相对广深铁路更加平缓。2015 年京沪高铁成本为 167.4 亿元,2017年京沪高铁成本为 168.79 亿元,年平均增长率仅为 0.41%。而京沪高铁自 2015 年至2017 年的客运量及总收入年均增长率分别为 22.5%和 12.46%。说明京沪高铁主营业务成本中固定成本占比较高,如固定资产折旧费用。而其它可变费用如工资及福利成本。设备租赁及服务费等在总费用中占比有限。

列车运行产生固定资产折旧及维修费用占比 30%以上。折旧费用包括线路、信号设备、房屋等基础设施等的折旧。根据京沪高铁初步设计概算,京沪高铁征地拆迁、施工及其他投资 1638 亿元,动车采购、建设期利息和铺底流动资金 538 亿元。统计至 2011 年京沪高铁建成,实际投资于征地拆迁、施工及其他投资的金额为 1962.66 亿元。

参照广深铁路折旧标准,动车组按 20 年计提折旧,残值 4%,年折旧率 4.8%;其余路轨、桥梁、线路等资产按 60 年计提折旧,残值 4%,年折旧率 1.6%。采用直线折旧法粗略估算,京沪高铁每年产生的折旧费用约为 51 亿元,占 2017 年总支出的 30.21%。

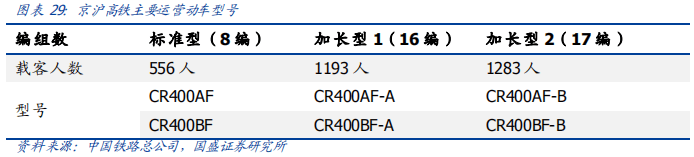

2018 年京沪高铁新增 8 对“复兴号”动车组担当的列车,新增 3 列 16 辆长编组“复兴号”替换原有和谐号。按和谐号每组(8 节)造价 3.5 亿元,复兴号每组造价 1.71 亿元

估算,2018 年由于购入动车车辆增加的折旧为 0.46 亿元。2019 年 1 月,1 列 17 辆长编组“复兴号”投入使用。随着更多 17 编组“复兴号”投入使用,折旧及维修费用会有所上升。

高铁车辆产生的电费占公司营业成本约一成。高铁车辆接触接触网,接触网通过牵引变电站与电厂的输电线路连接,为高铁运行提供电力。由此产生铁路公司向电力部门支付的电费。以“复兴号”列车为例,时速 350 公里运行时人均百公里耗电仅为 3.8 千瓦时。按我国工业用电平均收费约 1 元/千瓦时估算,从北京到上海全程人均消耗电费约为 50元。按照本线车与跨线车 1.2:1 的比例计算,2017 年公司本线车运行产生电费约 15 亿元,占公司总营业成本的 8.9%。我们估测 2018 年由于运力增加,电费上升为 17 亿元。

其他方面,高铁运营时产生列车驾驶人员、乘务人员工资计入工资及福利中。近期铁路行业工资上调可能会增加工资支出。京沪高铁公司跨线动车组开行增加,可能会增加设备租赁及服务费。旅客服务费支出与客流量有关,但总量较小,对总成本的影响较小。

二、需求及运力上升空间大,预期盈利持续提升

2.1 途径沿海发达地区,区位优势保障客运需求

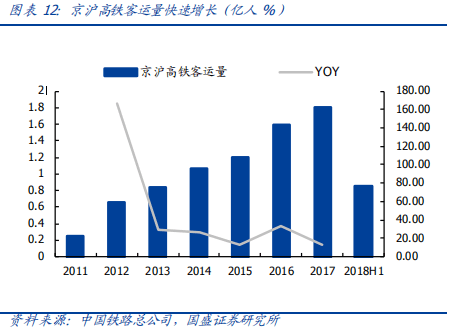

京沪线为全国重要铁路干线,客流占全国比例较高。大客流及高增长保障运营收入。京沪高铁客运量在全国高铁总客运量占比一直稳定在 8%以上,2017 年达 10.27%。日均客流量由 2011 年的 13.4 万人增长到 2017 年的 49.3 万人,年均复合增长率 24.2%。自2011 年京沪高铁建成通车以来,京沪高铁年客运量从 2400 万人次提升至 1.8 亿人次。截至 2018 年 6 月,京沪高铁累计运送旅客超过 8.25 亿人次,年均增长率 24.6%。

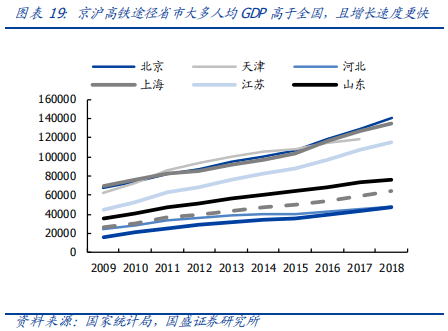

途径东部沿海人口密集省区。连接京沪两大超级枢纽,区位优势显著。京沪高铁线路全长 1318 公里,通过北京、天津、河北、山东、安徽、江苏、上海七个省或直辖市,辐射中国东部沿海大部分地区,沿线国土面积占全国的 6.5%。该地区人口密集,经济发达。2018 年,上述七省市总人口占全国人口的 22.78%,GDP 总和占全国 GDP 的31.87%。为客运需求提供很大增长空间。

京沪高铁辐射地区经济增长良好稳定,保障客运需求可持续增长。2014 年,京沪高铁通过的七个省市 GDP 总额为 23.54 万亿元,2018 年上升至 31.69 万亿元。年均复合增长率达 7.71%。京沪高铁通过的七个省市中,有五个省市的人均 GDP 高于全国人均。其中上海、北京、江苏的人均 GDP 超过 11 万元。

2.2 商务出行黄金线路,低票价+高时效提高对航空及公路运输替代能力

京沪线航空、高铁客座率居高不下,客运需求仍未充分释放。2017 年,京沪航线客座率约为 87.5%。据民航数据分析机构 CADAS 统计,2018 年 1-4 月京沪航线航班量近 1 万架次,客运量 232.22 万人次,平均客座率达到 89.95%。京沪高铁方面,我们测算2015-2017 年客座率分别为 68.17%、72.87%、79.07%。尽管运力持续上升,客座率仍旧保持上升趋势,说明京沪线仍存在较高客运需求。

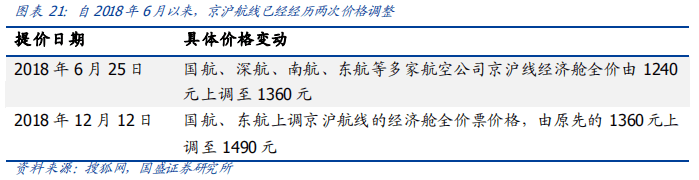

京沪高铁票价二等座票价低于京沪航空,对航空运输替代优势显著。京沪高铁二等座全程票价为 553 元,上海-北京航空经济舱票价全价为 1490 元。京沪高铁单位里程票价对比航空有显著优势。自 2018 年 6 月以来,京沪航线已经经历两次价格调整,提价幅度均在 10%左右。航空价格提升进一步增强了京沪高铁的旅客需求,对京沪高铁旅客分流有重要作用。2011 年至 2018 年,京沪高铁在京沪旅客通道中的市场占有率从 20%提升至 73%。

时间及准点率方面,京沪航空的门到门旅行时间对比京沪高铁优势不大。京沪高铁运行时间为 4-6 小时左右,比京沪航空运行时间长 2-4 小时。考虑到机场与城市中心距离较远,且安检、值机流程相对复杂,旅客通过航空出行比铁路出行需要多预留 2 小时左右。预留时间削弱了京沪航线在节约交通时间方面的优势,有利于京沪高铁对旅客的进一步分流。

航空准点率远低于铁路。京沪高铁除恶劣天气情况下几乎均为准点运营,准点率达 90%以上。2018 年,复兴号列车始发、终到正点率分别为 99.2%和 97.9%,远高于京沪航线。以上海虹桥机场与北京首都机场间航线为例,2018 年上海出发及北京出发航线准点率分别为 77.59%和 64.16%,平均延误时间分别为 30.08 和 37.31 分钟。京沪线主要旅客出行目的为公务及商务出行,对时间及准点率较为敏感。京沪高铁的高准点率会增强高铁在京沪通道中的客运分流能力。

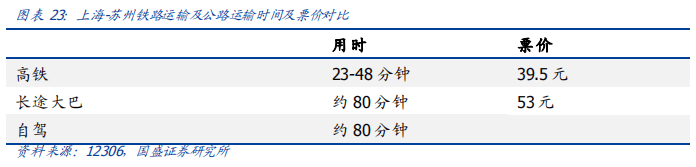

高铁在时间及票价上对比公路有显著优势。长途方面高铁的时间及票价优势非常显著。如北京-上海间高铁出行只要 4-6 小时,而通过公路出行需要超过 10 个小时,相差悬殊。短途方面,高铁提速大大增强了邻近城市间铁路对公路的替代效应。以上海虹桥-苏州北站为例,乘坐高铁最短只需 23 分钟,二等座票价 39.5 元。而长途大巴则需要超过一个小时的时间。

2.3 单位里程票价仍有提价空间

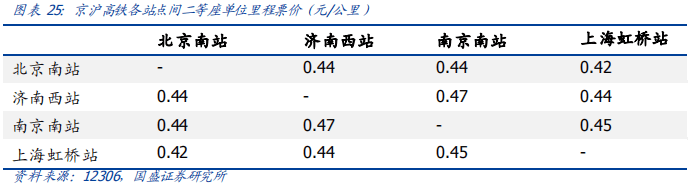

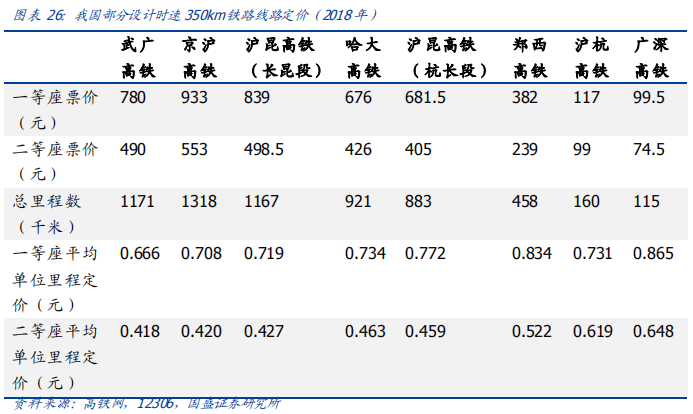

京沪高铁二等座单位里程折后票价为 0.42 元,存在明显提价空间。我国高铁定价实施按距离定价及递远递减原则。目前我国大部分设计时速为 300-350 公里的高铁二等座平均单位里程价格在 0.41-0.47 元之间,一等座平均单位里程定价在 0.6-0.9 元之间。单程500 公里以下无折扣,500-1000 公里部分打九折,1000-1500 公里打八折。

北京南-上海虹桥全程共 1318 公里,二等座票价为 553 元,单位里程价格为 0.42 元,在国内高铁中处于较低水平。与运行里程相似的沪昆高铁(长昆段)相比,还有提价空间。且京沪高铁的运营动车组中,有将近一半为 CR400“复兴号”动车组,所占比例远高于其它客运线路,为提价提供了合理基础。

2.4“复兴号”投入运营,提速提升运力

以 2019 年 4 月 10 日调图后数据测算,京沪高铁每日运力约为 24212.84 万人公里。京沪高铁共经过 23 个车站,设计全程有 5 个始发终到站,分别为北京南站、天津西站、济南西站、南京南站及上海虹桥站。目前,济南西站及南京东站为京沪高铁各车次必须停靠站,上海站通过联络线与京沪高铁联通。我们统计经停以上各车站的车次的日平均数据,乘以各车型的载客量以及各区间的运行距离,估算得出京沪高铁运力。

高铁提速扩容,增加京沪线运力。2017 年 9 月,“复兴号”中国标准动车组首次在京沪高铁实现 350 公里时速运营。京沪间全程最短运行时间由 6 小时缩短至 4 小时 30 分钟左右。2017 年 9 月,京沪高铁增加 7 对复兴号担当列车。2018 年 4 月,京沪线增加 8 对“复兴号”动车组列车,总数达到 15 对。2018 年 7 月 1 日,16 辆长编组复兴号动车组在京沪高铁投入运营。目前京沪高铁间最短运营时间为 4 小时 18 分钟。共有北京南-上海虹桥间 G17 次、上海虹桥-北京南的 G22 次和北京南-杭州东 G39 次三个车次。

根据我们的测算,目前京沪高铁的年运力约为 873.18 亿人公里。运力上升主要来源于单列车载客量上升与列车班次增加。如 2017 年 9 月复兴号投入使用后,年运力为 808.88亿人公里,相比投入前增长 11.03%。2018 年 4 月调图后增加车次并更新车型,估测调图后年运力为 854.80 亿人公里,相比调图前增长 5.68%。

目前,京沪高铁本线主要运营复兴号电力动车组(CR400 系列)与和谐号 CRH380B 型电力动车组。其中一列为 17 辆编组“复兴号”。17 辆编组“复兴号”载客定员 1283 人,运力较 16 辆编组提升了 7.5%。随着更多长编组列车投入运营,京沪高铁本线运力仍有较大的上升空间。CR400AF,CF400BF 及其细分型号的设计时速均为 400km,目前最高运营时速为 350km,部分动车组运营时速仍为 300km,具有提速空间。

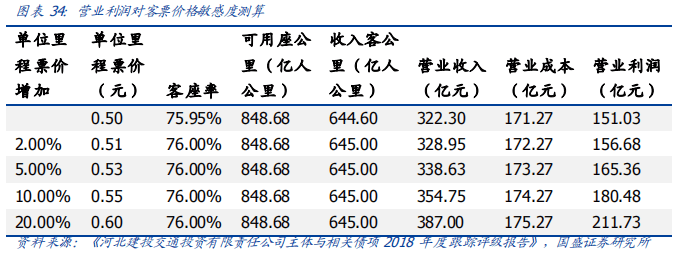

2.5 敏感性测算:客座率及动车组运力成为利润上升主要推力

我们根据京沪高铁年客运量及年营业收入数据对京沪高铁的进行敏感性分析。由于京沪高铁经停站较多,我们使用“人均乘坐里程”代表每人次乘坐京沪高铁平均距离。单位里程票价我们使用一二等座平均非折扣票价,约为 0.5 元/人公里。我们根据如下假设进行分析。

根据测算数据,京沪高铁在 2017 及 2016 年人均乘坐里程稳定为 328.8 公里左右。我们推测 2018 年人均乘坐里程基本维持不变。京沪高铁 2018 年上半年客运量为 0.9074 亿人次,同比增长 8.9%,线性推算 2018 年全年客运量 1.96 亿人次。估算得出 2018 年营业收入 322.3 亿元,营业利润为 151 亿元,客座率为 75.95%。客座率下降是由于2018 年投入大量运力导致。

我们使用 2018 年的数据进行敏感性测算。假设运力与单位里程票价保持不变,客座率增加到 79.95%,即基本恢复 2017 年水平,公司营业收入增加为 339 亿元,营业利润增加为 166 亿元。如果客座率增加到 83.95%,营业利润增加为 180.98 亿元,相对增长19.83%。

公司 2018 年可用座公里为 848.68 亿人公里,线路运行车辆绝大多数为 16 节编组复兴号。若将 16 节编组复兴号全部替换为 17 节编组复兴号,可用座公里会增加约 7.5%,公司营业收入增加为 352 亿元,营业利润增加为 178 亿元。若可用座公里数增加 15%,公司营业收入会增加为 363 亿元,营业利润增加为 187.5 亿元。

目前,京沪高铁二等座平均单位里程票价为 0.42-0.47 元,一等座平均单位里程票价为0.71-0.78 元,一等座的座位数约为二等座的五分之一,但二等座的上座率要远高于一等座。假设平均单位里程票价上调 5%,公司营业收入增加为 339 亿元,营业利润增加为165 亿元。2017 年沿海时速 250 公里动车组有一次涨价调整,二等座涨幅在 25%到 30%之间。参照此标准,假设平均单位里程票价上调 20%。公司营业收入增加为 387 亿元,营业利润增加为 211 亿元。

三、对标 JR,铁路民营化提高盈利能力

3.1 日本国有铁路:国铁改革提高盈利能力,目前营收持续稳定

铁路改革前,日本国有铁路在日本铁路运营中占据垄断地位。日本铁路始建于 1872 年,到 1945 年里程数有超过 25600 公里铁路覆盖全国。其中超过 20056 公里的铁路由日本国铁运营。

国有垄断模式下,日本铁路市场竞争能力较弱。1987 年前,日本运营能力及生产率低下,在货运市场中的份额逐年下降,由 1960 年的 30.8%下降到 1980 年的 5.0%。资产周转率从 1970 年的 32%下降到 1986 年的 15%。

1984 年,日本政府对国铁公司进行改制,成立区域性铁路公司,目标为实现国铁民营化。原国铁的所有线路按所在区域位臵划分为 JR 东日本、JR 西日本、JR 东海、JR 九州、JR 四国、JR 北海道 6 个客运公司,和 JR 货运 1 个货运公司。各客运公司在各自线路上分别运营,货运公司通过向客运公司租借铁路在全国范围内统一运营。各公司均为股份制公司,独立经营,自负盈亏。

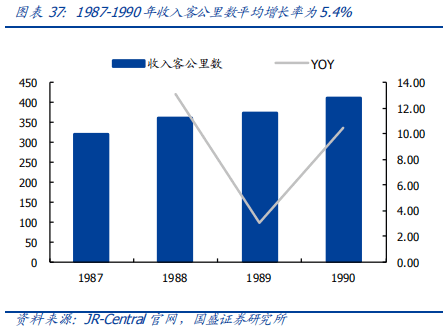

民营化改革大幅度提高了日本铁路的运营效率和客运竞争力,铁路改革引入竞争主体,政府不再负责 JR 各铁路公司的生产经营,对企业运营提升效率起激励作用。以东海道新干线为例,国铁改革后,东海道新干线运载量由 1987 年的 321 亿人公里上升到 1988年的 363 亿人公里,1987-1991 年收入客公里数年平均增长率为 5.4%。1987-1989 年,JR 东日本的利润由 1.9%提高到 6.7%,JR 东海的利润率由 1.5%提高到 3.1%。

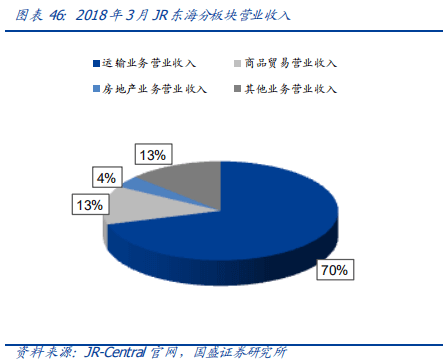

目前 JR 东海营运状况良好。2018 年 3 月 JR 东海运输业务营业收入为 14240 亿日元,同比增长 3.16%。其中新干线客运收入为 12532 亿元,同比增长 3.41%。2014 年-2018年新干线客运收入情况稳定缓慢增长,平均年增长率在 2%-4%之间。2018 年新干线客流量为 1.7000 亿人次,同比上升 3.03%。说明经过多年的运营,日本东海道新干线的客流量及客流收入已经基本达到饱和稳定状态。

改革前,日本国铁面临巨大的债务压力。竞争能力低下导致日本国铁出现大幅亏损。1964年日本国铁亏损 300 亿日元,1964-1983 年,累计亏损超过十万亿日元。国铁亏损对债务偿还造成巨大压力。日本国铁的债务也加重了日本全国财政负担。

1975 年后财政补贴占日本国铁投资的比例显著提高。1969 年政府开始向国铁提供债务利息补贴,1973 年增加特别利息补贴。到 1977 年,日本政府向国铁提供的债务补贴已经超过了 5000 亿日元。

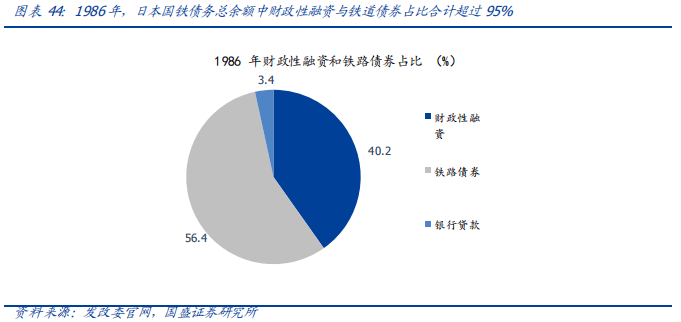

日本国铁债务构成主要是财政性融资以及政府发行或担保的铁路债。以 1964 年东海道新干线建设为例,其工程建设费用约为 3300 亿日元,其中政府担保发行债券所筹资金约占 30%;铁路自行发行的铁路债券约占 50%,受日本政府的担保从世界银行获得的低息贷款 288 亿日元约占 10%。1986 年,日本国铁债务总余额中财政性融资与铁道债券占比合计超过 95%。

国铁改革将债务通过 JR 公司负债、国铁资产出售及国家财政负债三种途径进行分摊。JR 东日本、JR 东海、JR 西日本、JR 货运公司分别承担与其资产比例相当的债务,合计5.9 万亿。新干线账面价值及评估增值共 8.6 万亿,通过 JR 公司每年支付的租金分摊。国铁改革后建立的 7 家铁路公司均为股份制公司,全部股份为日本国铁清算公司持有。

清算公司通过出售股份回收资金。原国铁资产及 JR 公司股份出售所得资金预计偿还 8.9万亿负债,其余 13.8 万亿转为政府负债。

3.2 业务板块多元化,兼营房地产、酒店、商业地产业务

除铁路运输业务外,JR 东海兼营商品贸易、房地产等其他业务。2018 年 3 月,公司除铁路运输外的其他业务收入合计占总收入的 30%。商品贸易方面,2017 年 4 月,JR 东海所有高岛屋门塔购物中心开始营业。门楼购物中心临近 JR 名古屋站,有约 150 家化妆品、杂货及时装商铺。2018 年 3 月,JR 东海营业收入增长至 2553 亿日元,同比增长9.6%。

房地产业务方面,JR 东海所有商业地产 JR 门楼于 2017 年 4 月开始运营。JR 门楼为位于名古屋站的商业建筑,JR 东海收取店铺租金。同时通过在车站的商业设施盈利。民用住宅方面,JR 东海不动产销售岐阜市的住宅公寓“中央花园住宅岐阜卡诺”。该住宅共有 48 个单元,计划 2019 年 2 月交付。2018 年 3 月,JR 东海房地产营业收入为 780 亿日元,同比增长 13.7%。

JR 东海的其他业务主要包括酒店业务、旅游业及铁路车辆制造。JR 东海运营名古屋 JR门楼酒店。JR 东海销售覆盖京都、奈良、东京等城市的旅游产品。同时 JR 东海制造并出售铁路车辆和建筑机械。2018 年 3 月,JR 东海其他营业收入为 2616 亿日元,同比增长 3.0%。

3.3 定价制度更灵活,有利铁路公司弹性经营

改革前的日本铁路定价模式为国会决议制,改革后定价模式更加灵活。国铁由政府管理,经营计划及定价都需要征得政府与国会同意。改革后变为价格上限与运输大臣认可制,后又实行运价上限认可制。运价只要在上限之内并满足合理成本及盈利,只需在价格调整后提出申报即可。这种定价模式增强了铁路企业的定价灵活性,对企业根据供需情况实行浮动票价有促进作用。但由于国营铁路与私有铁路之间的竞争仍然存在,JR 获得定价权之后没有采取提价措施,各线路月票、普通票单公里票价都没有改变。

中国铁路总公司在 2016 年获得铁路定价权,高铁票价市场化趋势增强。国家发布《关于改革完善高铁动车组旅客票价政策的通知》,从2016 年1 月1 日起放开高铁动车票价,改由铁路总公司自行定价。铁路公司需指定无折扣的公布票价,同时可根据运输市场竞争状况、服务设施条件差异、客流分布变化规律、旅客承受能力和需求特点等进行折扣。制定公布票价应当在售票前对外公告,调整公布票价应当提前 30 天对外公告。

与日本国铁有所区别,中国的高铁及铁路运营完全由中国铁路总公司垄断,不存在竞争行为。因此中国高铁的客流量对价格弹性较小。《通知》发布后,中国铁总多次进行了提价。进一步推动价格浮动制,实现高铁票价市场化。《铁路“十三五”发展规划》中也指出,在“十二五时期”,铁路运输价格市场化改革有序推进,铁路发展的支持政策更加完善。

温馨提示:如需原文档,可在PC端登陆未来智库www.vzkoo.com搜索下载本报告。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请通知我们,一经查实,本站将立刻删除。